本课程为2012年的。

一、2011年已经废除了行业会计准则

2006年,财政部发布了《企业会计准则(2006)》,2007年1月1日起首先在上市公司范围内执行,鼓励其他企业执行。到2010年,除小企业外,基本上所有大中型企业已全面执行新企业会计准则。按照财政部的部署,2011年底全面废止行业会计制度、企业会计制度等原有规定,实现在全社会范围内统一会计标准和指标口径。

二、开办费

1.新企业会计准则下,改变了过去将开办费作为资产处理的作法。开办费不再是“长期待摊费用”或“递延资产”,而是直接将它费用化。

2.所得税税务处理有2种方法:一是一次性扣除,二是分期,不短于3年。

三、土地使用权

(一)用于土地开发的土地使用权(比如用于开发商业性土地,将生地变为熟地)

借:开发成本--土地开发

贷:银行存款

(二)用于商品房开发的土地使用权

借:开发成本--房屋开发成本

贷:银行存款

(三)自建用房的土地使用权

借:无形资产

贷:银行存款

建成的房子入固定资产,分开折旧、摊销。

四、开发阶段

()五证

报批报建中需取得的证书主要有《建设用地规划许可证》、《建设工程规划许可证》、《建筑工程施工许可证》、《国有土地使用证》、《商品房预售许可证》。

五、开发建设阶段(一)

预付备料款、工程款

为了简化核算,可以将预付工程款和应付工程款合并在“应付账款”一个账户核算。

在资产负债表中应该重分类调整,作为“预付账款”。

也可以分开核算。

六、开发建设阶段(二)

(一)如果借5000万,只收4600万

借:银行存款 4600

长期借款--利息调整 400

贷:长期借款 5000

(二)计算应付利息时

借:开发间接费用

贷:应付利息

七、销售阶段会计实务(一)

由于会员费及诚意金的非约束性,不能将其作为预收账款处理,而应作为企业的应付款(其他应付款)处理。

八、销售阶段会计实务(二)

销售费用包括:产品销售之前的改装修复费、产品看护费、水电费、采暖费,在销售产品和材料过程中发生的运输费、装卸费、包装费、保险费、展览费和广告费、商品维修费、预计产品质量损失,以及为销售本企业商品而专设的销售机构(含销售网点,售后服务网点等)的职工薪酬、业务费、折旧费、固定资产修理费用等。

九、投资性房地产

投资性房地产主要包括:已出租的土地使用权、持有并准备增值后转让的土地使用权和已出租的建筑物。

为什么没有持有并准备增值后转让的建筑物?

因为建筑物本身没有增值空间,增值的是土地使用权。

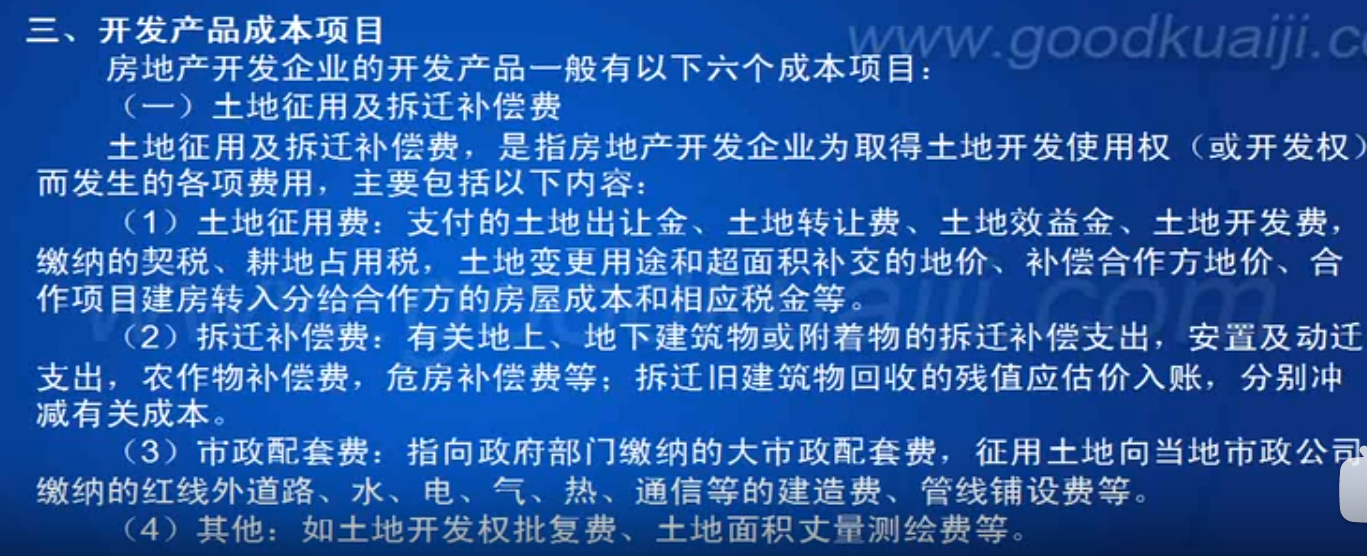

第十三节 成本核算会计实务

开发间接费用约等于生产企业的制造费用。

以上资料来源于2021年最新课程。

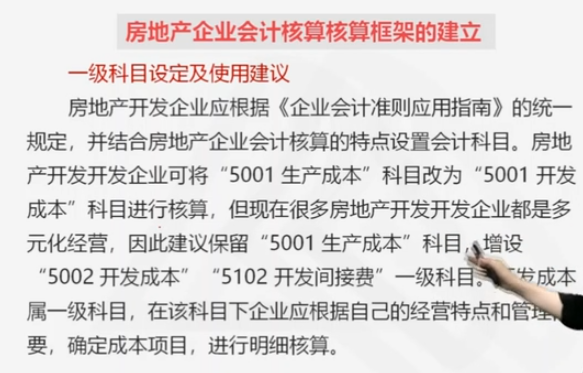

房地产企业应设置以下会计科目:

(一)开发成本

开发成本明细科目:土地开发、房屋开发、配套设施开发、代建工程开发。

(二)开发间接费用

第十四节

与商品房等开发项目同步建设,其费用能够直接计入商品房等开发项目成本核算对象,不能有偿转让的配套设旗,所发生的费用支出,应直接在“开发成本--房屋开发”等有关科目核算,不在“开发成本--配套设施开发”科目核算。

第十五节

盈余公积达到注册资本的50%时,可以不再提取,也可以继续提取,但是要有一个决议。

第十七章:纳税实务一

契税:税率为3-5%

第十八章 纳税实务二

1.由于耕地占用税是在实际占用耕地之前一次性缴纳的,不存在与征税机关清算和结算的问题,因此可以不通过应交税费核算,直接计入开发成本。

2.房地产企业为进行房地产开发而取得的土地使用权所缴纳的契税,直接计入开发成本。

为建造办公楼等自用而取得的土地使用权所缴纳的契税,在实际缴纳时依据契税完税凭证直接记入无形资产科目。

3.城镇土地使用税的缴纳要区分耕地与非耕地,征用的耕地,自批准征用之日起满1年时开始缴纳城镇土地使用税;征用的非耕地,自批准征用次月起缴纳城镇土地使用税。

4.按照收入核定征收印花税,目前各地也较为普遍,按照当期预售收入乘以万分之五计算缴纳印花税,商品房预售合同不再贴花。

https://www.bilibili.com/video/BV1o54y1R718?p=7